O Banco Central Europeu baixou, no mês passado, sua taxa de referência de juros para (menos) 0,5%, o que significa que se o banco emprestar 100 euros, deverá receber de volta 99,5 ao fim do empréstimo. Esta iniciativa deu origem a uma nova tendência: em países como a Alemanha, Espanha, Itália, República Checa e mesmo a Grécia, os rendimentos dos títulos da dívida pública se tornaram negativos. Em outras palavras, quem empresta a esses governos se dispõe a pagar para manter seus títulos. Os títulos de longo prazo costumam oferecer rendimentos superiores aos de curto prazo, mas agora, na Alemanha, até mesmo os títulos com prazo de 30 anos oferecem rendimentos negativos.

Uma vez que a ideia por trás da política do BCE é criar um regime de baixas taxas de juros, que, espera-se, terá como consequência a elevação dos níveis de investimento, de forma que os níveis de demanda agregada e, portanto, do produto e do emprego, também se elevem, as taxas de juros oferecidas aos depositantes também terão de baixar.

De um modo geral, isso trará como consequência uma distribuição regressiva da renda, uma vez que, tomando-se a sociedade como um todo, os empréstimos líquidos que ocorrem entre as classes sociais fluem da classe trabalhadora e da classe média (incluindo-se aí as contribuições para os fundos de pensão) para as empresas; isto ocorre independentemente de quaisquer investimentos produtivos que ocorram ou não. Assim, uma redução nas taxas de juros [aos depositantes] consequentemente deslocará a distribuição de renda das classes trabalhadoras e médias (credoras) para as empresas (devedoras).

A redução das taxas de juros chegou a um ponto tal em que mesmo as taxas nominais se tornaram negativas, um fenômeno sem precedentes na história do capitalismo. É óbvio que, em uma economia monetária, há limites para a redução das taxas de juros (a não ser que se criem impostos sobre a posse de dinheiro em espécie); isto acontece porque, caso as pessoas possam manter dinheiro em espécie, que não paga juros, não irão trocá-lo por depósitos bancários, ou em quaisquer outros intermediários financeiros, a taxas negativas. E se as taxas a depositantes não podem ser negativas, então as taxas aos prestamistas também não podem ser reduzidas pelos bancos para além de certos limites. Todavia, é um sinal de desespero que nas economias capitalistas avançadas as taxas de juros estejam a ser pressionadas para baixo até chegarem à região negativa, num esforço para reanimar a atividade econômica.

A necessidade de taxas de juros negativas não existiria caso os governos pudessem adotar medidas fiscais para estimular a atividade, porém, como a finança internacional se opõe aos déficits fiscais (os países da União Europeia possuem um limite para o déficit fiscal equivalente a 3% do Produto Interno Bruto) e naturalmente não concorda com a taxação dos capitalistas (taxar os trabalhadores e gastar os recursos obtidos não teria nenhum efeito expansionista sobre a demanda agregada), medidas fiscais estão fora de pauta. Assim, a política monetária permanece como o único instrumento disponível para o estímulo da demanda agregada.

Este desalento e o desespero são também evidentes na Índia, onde o Banco Central local (Reserve Bank) já efetuou cinco rodadas de cortes da taxa de juros, sem resultado, e quando o governo finalmente decidiu adotar alguma medida fiscal, limitou-se a oferecer cortes de impostos às empresas, que na verdade foram contraproducentes, pois foram contrabalançados com a elevação da taxação sobre os trabalhadores (ou pela redução das transferências destinadas a estes últimos), o que acabou por contrair – e não expandir – a demanda agregada.

Ironicamente, até mesmo na Europa – e em toda parte – a completa ineficácia do instrumento da política monetária vem-se demonstrando amplamente. Até mesmo o Financial Times (de 14 de outubro) já afirma que a economia global pode ter adentrado um período de “estagnação sincronizada”, com “baixo crescimento em alguns países e nenhum crescimento, ou até mesmo contração, em outros”.

A ineficácia do instrumento da política monetária deriva do fato de que o investimento das empresas é essencialmente indiferente às taxas de juros: o investimento líquido ocorre em resposta à expectativa de crescimento do mercado e, se a expectativa é a de que este se mantenha estagnado, então as taxas de juros e os custos financeiros para as empresas podem ser baixados indefinidamente, sem que isso resulte em um pingo sequer de investimento líquido.

Naturalmente, as autoridades monetárias podem acreditar que menores taxas de juros ajudarão de outra maneira, qual seja, a criação de bolhas de preços de ativos. Tais bolhas, à medida que fazem com que os detentores de tais ativos se sintam mais ricos (até que sobrevenha o colapso da bolha), podem induzir a elevação de gastos em consumo conspícuo e dessa forma estimular a demanda agregada.

Porém, essa é uma proposição arriscada; além disso, se houver alguma expansão do consumo conspícuo, ela será lenta. Ademais, após 2008 a rota de formação de bolhas de preço para estimular o nível de atividade da economia real, que é, de qualquer forma, um caminho deplorável comparado a outros incentivos, como o aumento da despesa governamental ou os esquemas de bem-estar social, também perdeu sua efetividade estimuladora.

Não surpreende, neste contexto, que os assim chamados “indicadores-chave econômicos” tenham caído aos menores níveis desde a primavera de 2006. Considerando-se que, nesse ínterim, a economia mundial continuou a apresentar baixas taxas de crescimento, os temores atuais de estagnação e/ou recessão são sintomáticos duma crise prolongada do sistema. De fato, o novo diretor-gerente do FMI admitiu em um discurso que “em 2019 esperamos crescimento mais reduzido em quase 90% do mundo”. É particularmente chocante que mesmo um país como a Alemanha, que parecia haver escapado à crise até agora, esteja também diante da perspectiva da recessão.

Os comentaristas burgueses alegam fatores específicos, como a guerra comercial entre os EUA e a China, para explicar a estagnação corrente. Segundo eles, essa guerra comercial fez retrair o “espírito animal” dos capitalistas, ao afetar de forma adversa seu desejo de investir na produção, dessa forma precipitando a estagnação. A reportagem do Economic Times, por exemplo, fala que a presente situação se caracteriza pela “confiança econômica em queda”.

Porém, tais explicações, que concebem que a crise seja essencialmente episódica e não estrutural e. portanto, prolongada, não conseguem perceber dois pontos fundamentais: o primeiro é que, desde 2008, a taxa de crescimento da economia mundial se reduziu substancialmente; de fato, o que acontece na maior economia mundial, os EUA, pode ser adequadamente descrito como o movimento de uma bola a quicar no solo, subindo um pouco menos a cada salto. O segundo ponto é que as tensões comerciais entre a China e os EUA são, em si mesmas, um reflexo da crise prolongada do mundo capitalista. O protecionismo agressivo de Donald Trump é uma tentativa de elevar o nível de atividade econômica local através da redução real das importações e, simultaneamente, através da pressão para que outros países abram seus mercados aos produtos estadunidenses.

A raiz da crise não se encontra na agressividade ruidosa de Trump, que precipitou a guerra comercial com a China e consequentemente a “confiança econômica em queda”. A crise é causada pela natureza em si do capitalismo neoliberal, que desencadeou poderosas tendências à desigualdade de ingressos. Estas tendências têm efeitos contracionistas tanto sobre os níveis de demanda agregada da economia mundial quanto da demanda agregada dos diversos países. Esse efeito contracionista era minimizado antes da crise de 2008 graças à série de bolhas de preços de ativos nos EUA. Com o colapso de tais bolhas, a tendência à crise de superprodução do capitalismo neoliberal acabou por se revelar.

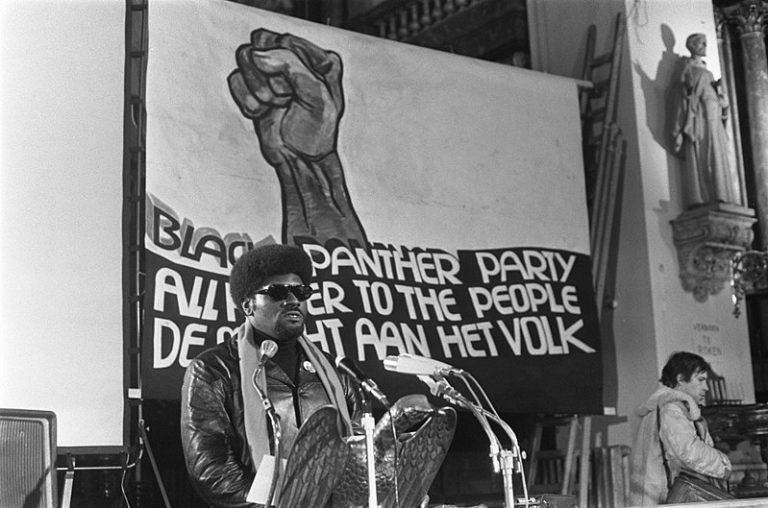

Já que qualquer crise dessa natureza afeta primeiramente os produtores com custos mais elevados, os países da Zona do Euro e os EUA foram suas primeiras vítimas, enquanto os países do Leste e do Sul da Ásia, para os quais a manufatura foi deslocada graças aos salários mais baixos, pareceram suportar melhor a crise. Porém, o prosseguimento da crise e a política “empobreça o seu vizinho” de Trump acabaram por afetar esses países, pois agora nos encontramos a caminho de uma verdadeira recessão global. Isso pode iniciar uma nova era de intensificação da luta de classes e de poderosas transformações sociais.

[rev_slider alias=”livros”][/rev_slider]